Comment remplir le formulaire 2031 ?

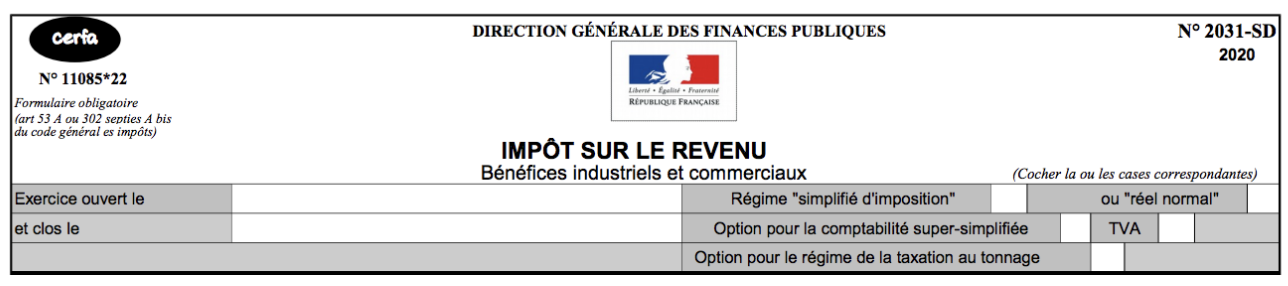

Le printemps arrive avec son cortège de déclarations fiscales. En tant que loueur en meublé professionnel ou non professionnel, vous êtes tenu de remplir le Cerfa 2031-SD. La simple vue du formulaire vous donne des sueurs froides ? Pas de panique, on vous propose ici un guide pas à pas pour le remplir facilement et sereinement.

La détermination du statut LMP / LMNP

Avant de remplir le formulaire 2031, il convient de faire le point sur votre statut. Eh oui, vous n’aurez pas les mêmes cases à renseigner ! Au cas où vous vous seriez lancé dans l’investissement locatif sans en connaître les subtilités, sachez que vous pouvez exercer votre activité sous le statut de loueur en meublé non professionnel (LMNP) ou sous le statut de loueur en meublé professionnel (LMP). Comment s’opère la distinction ? C’est simple, si vous remplissez les deux conditions suivantes, vous êtes considéré comme LMP. S’il en manque une, vous êtes LMNP.

- Vos revenus locatifs excèdent 23 000 € ;

- Vos recettes locatives sont supérieures à l’ensemble des revenus de votre foyer fiscal de référence (salaires, traitements…).

Vous avez rempli une déclaration de début d’activité dans les deux semaines suivant la mise en location du bien et avez reçu un numéro SIRET.

Dans les deux cas, comme vous faites de la location meublée, les loyers perçus ne constituent pas des revenus fonciers (ça, c’est en location vide), mais des bénéfices industriels et commerciaux (BIC). Ceux-ci sont ensuite imposés à l’impôt sur le revenu soit au régime micro-BIC, soit au régime réel, aussi appelé de bénéfice réel, qui peut être normal ou simplifié.

Bon à savoir : si vous avez opté pour le micro-BIC, vous n’avez pas de déclaration 2031 à remplir, seulement la 2042 C Pro.

Vous ne pouvez pas déduire vos charges pour leur montant réel, vous profitez seulement d’un abattement (de 50 % pour un meublé classique et de 71 % pour un meublé de tourisme).

Vous ne devez pas déclarer les loyers en prenant en compte ces abattements, c’est le fisc qui les applique après avoir reçu votre formulaire 2042

Ceci étant posé, place à la déclaration 2031 !

Remplir la liasse fiscale 2031 (LMNP)

Déjà, vous devez renseigner les cadres relatifs à la date de l’exercice (mettons du 1erjanvier au 31 décembre) et au régime d’imposition choisi, comme on vient de vous l’exposer.

Passons sur l’encadré A, qui ne présente aucune difficulté particulière à condition que vous connaissiez votre nom, numéro de téléphone et mail (que l’administration a francisé en mél, allez savoir pourquoi).

L’encadré B vous demande d’indiquer votre activité principale (LMNP) et de cocher une case si vous êtes artisan inscrit au répertoire des métiers.

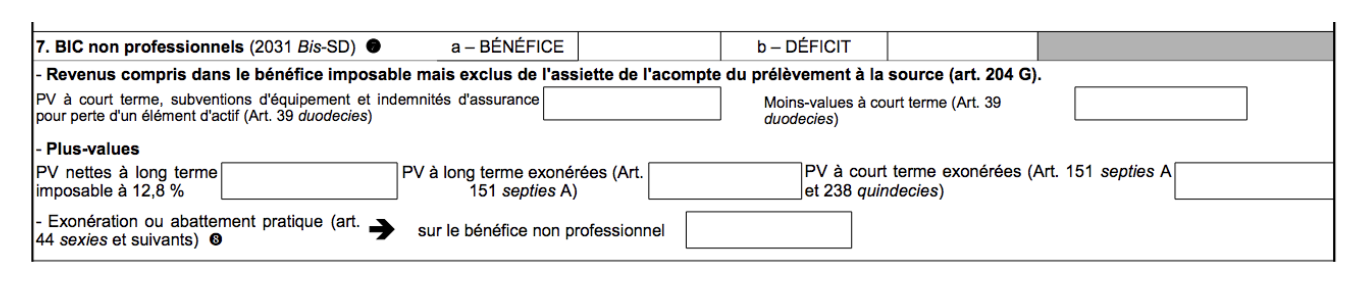

Voici maintenant l’encadré C7, où les choses se corsent un peu. Contrairement au micro-BIC, vous n’indiquez pas les loyers bruts de la location, mais le résultat après déduction des charges, qui fait apparaître soit un bénéfice, soit un déficit. N’oubliez pas de prendre en compte un éventuel report de déficit.

Si vous avez revendu un bien, vous devez également remplir les cases relatives à l’éventuelle plus-value générée (différence entre le prix d’achat et le prix de revente) (C5 et C7). Celle-ci est taxée selon les règles applicables aux particuliers.

Rendez-vous maintenant à l’annexe de la 2031_SD, où vous devez remplir l’encadré H. Vous reporterez les résultats déclarés à l’encadré C.

Si vous louez un meublé de tourisme qui vous rapporte plus de 23 000 € par an, ou une chambre d’hôte qui génère plus de 5 100 € par an, vous devez remplir la « case locations meublées non professionnelles soumises aux contributions sociales ».

Dans les autres cas, vous remplissez la case « autres locations meublées non professionnelles ».

Vous en avez fini avec la déclaration 2031, mais vous devrez aussi remplir la 2042-C Pro.

Lire aussi : LMNP et Censi-Bouvard : quels avantages ?

Remplir le formulaire 2031 (LMP)

Vous aussi, vous devez remplir les cases relatives au régime d’imposition (simplifié ou normal) et indiquer si vous avez opté pour la comptabilité super-simplifiée. Si c’est le cas, vous serez dispensé de fournir l’annexe 2033. Si vous souhaitez bénéficier du régime de TVA en franchise de base, cochez la case TVA.

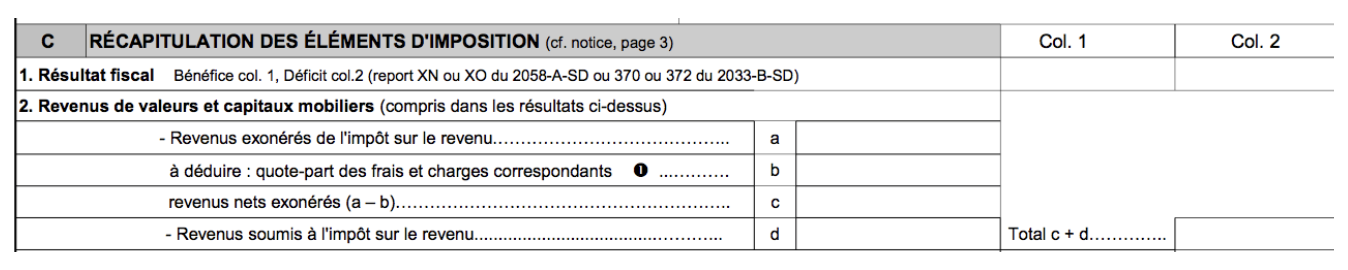

Passez ensuite à la case C1. Si le calcul recettes locatives – charges fait apparaître un bénéfice, remplissez la case Col.1, pour un déficit, la case Col.2.

Si par ailleurs, vous avez des produits d’épargne ou bancaires qui vous ont rapporté de l’argent, remplissez la case C2. Si vous ne pouvez pas calculer vos frais réels pour, vous devez appliquer une remise de 10 % des revenus du portefeuille d’actions.

Maintenant, la case C5. Vous devrez y indiquer les éventuelles plus-values de cession, sur la deuxième ligne, la première étant réservée aux LMNP. Vous bénéficierez d’une exonération de taxe si vous avez conservé le bien pendant au moins 5 ans et si la plus-value n’excède 250 000 €. Dans le cas contraire, elle fera l’objet d’une taxation à 12.8 %.

Si vous exercez votre activité de LMP sous le statut juridique de la société, vous pouvez éventuellement bénéficier d’exonérations, d’abattements et de crédits d’impôt (encadré 6). Ce sera le cas si l’entreprise vient d’être créée ou a son siège social dans une ZFU, ZRR… En outre, vous devrez remplir le cadre D au régime réel, ou le cadre G pour le réel simplifié, en reprenant les informations précédentes.

Enfin, vous reportez toutes ces informations sur le 2042 C Pro.